基因测序仪产生的海量数据,以及数据与医疗健康的脱节,必将催生出大量专注于数据存储、分析、解读服务的公司。2014年,SBG公司承接了美国国家癌症中心580万美元的癌症基因组云计算项目,同时也从各大药厂和科研机构获得不错的收入,当年的融资在一两千万美元左右。中国的SBS将会是谁呢?

基因产业的火爆行情在政策预期下持续升温。

3月下旬,有媒体披露,科技部召开中国首次精准医学战略专家会议,计划在2030年间投入 600亿元支持精准医疗,并成立了19人的专家组。此前,美国总统奥巴马在2015年国情咨文演讲中提出"精确医学计划",提议在2016财年向该计划投入2.15亿美元,推动个性化医疗发展。

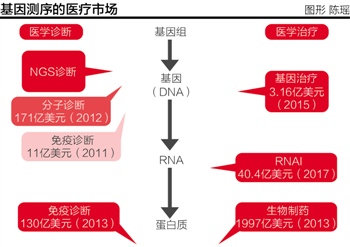

精准医疗是指以个人基因组信息为基础,结合蛋白质组、代谢组等相关内环境信息,为患者量身设计出最佳治疗方案,以期达到治疗效果最大化和副作用最小化的一门定制医疗模式。

在精准医疗计划中稳坐"头把交椅"的基因产业在中国发展了将近16年之久,并于近三年开始呈现爆发增长之势,其产业链和商业模式亦逐渐清晰。

梳理基因产业链现状,21世纪经济报道发现,2015年或将成为产业发展的拐点之年:由于基因测序产品出现同质化趋势,行业或将面临洗牌;基因测序仪产生的海量数据,以及数据与医疗健康的脱节,必将催生出大量专注于数据存储、分析、解读服务的公司;在基因治疗领域,中国尚处于起步阶段,而在欧盟及美国,基因治疗受到科研、临床、监管机构和投资者的热捧。

测序产品现同质化趋势

进入2015年,应用于人类的基因测序产品渐趋同质化。

目前各家基因公司推出的产品大多趋同,大致包括无创产前筛查、胚胎植入前检测、癌症易感基因或单基因病检测等。

以中国规模最大的基因公司华大基因为例,21世纪经济报道获得的一份产品目录显示,其应用主要分为生育健康、癌症基因和单基因病筛查。

其中,生育健康以国家食药监总局批准的无创产前筛查为主,这也是目前较为成熟和消费者认可程度最高的产品;癌症易感基因筛查则包括十余种遗传性肿瘤,通过对健康人群检测,可以得知其是否携带容易导致癌症的基因;单基因病筛查一般包括遗传性心率失常和老年神经系统遗传病检测。

安诺优达公司的产品种类与华大基因类似,除无创产前检测外,癌症易感基因检测的病种多于华大基因,可达到42种;而市场占有率排名第二的贝瑞和康公司目前只推出了无创产前检测。

事实上,其他众多基因检测公司的产品线比上述公司"丰富",如儿童各类天赋判定等,但在"主流"基因公司看来,此类检测并暂不具有可以信服的科学性。

产品目录雷同反映出中国基因产业的科技转化率水平与国外存在差距。

与发达国家相比,中国已面世的基因检测种类相对较少,虽然技术上我们没有落后很多,但从检测项目来说,我们存在很大差距。

截至目前,世界范围内共1688种基因检测项目,其中,用于疾病检测数量的为1093种,但中国的检测项目远远少于这个数字,这说明我国科技成果转化率水平低于发达国家。

除了产品目录的雷同及检测项目较少外,各产品的作用也大多以筛查预防范畴,用于临床诊断和治疗的产品很少。

据悉,各类基因检测可简单的划分为诊断与预防两类,国家食药监总局于去年6月批准的无创产前检测定义于"近似诊断",而肿瘤、单基因病筛查项目属于预防范畴,在筛查出某人携带肿瘤易感基因后,也暂时无法给出精确的发病概率。

有业内人士因此预测,中国基因检测公司或将无法避免重新洗牌的结果,已经有多家基因公司退出市场。

这一过程与美国的基因产业发展类似,在美国,从2006年开始生物技术被炒热,大量资本涌入基因行业,随之诞生了大量基因检测公司,但是现在只剩下一家23andme。其余公司或破产退出,或被兼并收购,截至目前,23andme仍未实现盈利。

谁在挖掘"数据处理"细分产业链?

与基因测序市场格局不同,2014年是国内基因数据云计算平台崭露头角的一年。

由友盟首席数据科学家和阿里云资深产品专家联合创建的一家名为GeneDock(聚道科技)的公司,在拿到风投后,便开始紧锣密鼓地进行产品研发;另一家致力于深耕数据处理的公司是奇云诺德。

基因数据处理类公司为客户提供数据存储、生物信息分析、报告解读服务,其客户大多来自基因测序公司、研究机构、高等院校、医疗机构、制药企业等。

具体到产品,就是基于公共云计算平台,提供各种生物信息分析服务,由于生物数据分析流程比较复杂,涉及不同的语言和工具,数据量和计算量都不小,所以会出现这个需求。

基因数据处理虽然是一个B TO B的小众产品,但却可能催生出大市场。

目前全球一共有7389台高通量测序仪,分布在1027家机构,平均每家机构拥有7.2台。数量庞大的基因测序仪将会产生出海量数据,但数据并不等于有用的信息,更不等同于应用于医疗市场。

随着时间的推移,数据产出将越来越多,数据产出和信息获得中间出现越来越大的gap,这个gap需要生物信息来弥补。要实现数据的大批量分析,因此需要大量的生物信息公司和生物信息人才。生物信息的同学不要花费时间去装软件,应该将更多时间花费在如何将数据转换为知识。

基因信息存在大量冗余、分析技术难度高、数据解读跟不上是目前基因行业的瓶颈,因此,数据存储、分析、解读的需求将造就新兴产业。

这一商业在美国业已落地。2014年,SBG公司承接了美国国家癌症中心580万美元的癌症基因组云计算项目,同时也从各大药厂和科研机构获得不错的收入,当年的融资在一两千万美元左右。

基因数据处理产业的解决方案就是云技术服务,利用云平台运维数据处理流程,以实现大部分工作的高效自动化和低成本,并对接医疗健康应用领域。

具体到创业公司层面,GeneDock成立于2014年下旬,该公司是在阿里云上复制美国的Seven Bridges Genomics。创始团队的核心来自阿里云和被阿里收购的友盟,具有生物信息学背景。这些叠加在一起,就是大数据、医疗健康、移动互联网、云计算等各种热门概念的合体,又出自 BAT,要拿投资自然不是难事。

奇云诺德公司的创始人罗奇斌来自中科院北京基因研究所,其余合伙人分别为已经拥有互联网十年经验的陈昶安、360基因联合创始人陈晓迪,以及德国慕尼黑工业大学和美国加州伯克利大学的MBA王俊。

值得一提的是,与互联网创业公司不同,基因数据分析公司有望在一年内取得收入,据罗奇斌称,奇云诺德将在2015年实现盈亏平衡。

基因治疗与国外差距拉大

在中国,如火如荼的基因测序和数据解读行业并未实现治疗领域的突破。基因治疗是指将外源正常基因导入靶细胞,以纠正或补偿因基因缺陷和异常引起的疾病,以达到治疗目的。欧盟、美国在基因治疗药物及技术方面的成果远远超越中国。

据悉,自2006 年以来,基因治疗在科研领域取得很多进展,该技术逐渐成熟并受到学术界的认可。从临床实验的统计来看,基因治疗的安全性和有效性有了很大的进步,且适用范围也从早期的单基因遗传疾病扩展到癌症、心血管等重大治疗领域。 技术的成熟使基因治疗受到FDA、EMA 等监管机构青睐。

美国FDA下属的生物制品评价与研究中心在2014-2015 年分别授予三个在研基因治疗药物"突破性疗法"资格。该资格是一个快速通道,能够帮助在研药物获得优先审评并加速批准。欧盟EMA则于2012年率先批准了基因治疗Glybera 上市销售,使之成为第一个在西方国家被批准上市的基因治疗产品。

基因治疗公司随之受欧美投资者热捧。自2013年以来,基因治疗研发型公司融资额超过6 亿美元,包括IPO、VC 直投等方式。同时,Celgene、Bayer、Pfizer、Sanofi 等大药厂也通过合作研发或者市场权利买断等方式向基因治疗领域投资。在美股IPO的5家基因治疗研发型公司,上市至今的股价涨幅在53% - 595%之间。显示出基因治疗概念是当前美国生物技术领域投资的热点。

基因治疗在美股的上市标的包括BLUE、QURE、CLDN、AGTC 和AAVL。BLUE 是基因治疗领域的龙头公司,其针对β地中海贫血症的在研产品市场潜力大,且被FDA 授予"突破性疗法"资格,有望在3-5 年内贡献业绩;QURE 的Glybera 是西方国家第一个获得上市批准的基因治疗产品,将于2015 年开始贡献业绩;CLDN 专注于将基因疗法运用于晚期心衰患者,在研产品MYDICAR 获得FDA"突破性疗法"资格;AGTC 致力于运用基因疗法治疗罕见的眼科遗传病,公司针对5种不同眼科疾病进行基因疗法研发,有望成为眼科基因治疗专家。AAVL 专注于湿性眼底黄斑病变及其预防的基因疗法的研发。

事实上,中国的基因治疗药物并非完全空白,早在2003年,中国CFDA 批准基于肿瘤抑制基因P53的基因治疗药物"今又生"上市销售,但由美国公司Introgen开发的类似药物在2008 年被证明无效,未通过FDA批准。

投资者关注基因治疗药物的潜在市场机会,随着相关技术与市场在海外的逐渐成熟,基因治疗相关概念迟早会登陆A股市场。